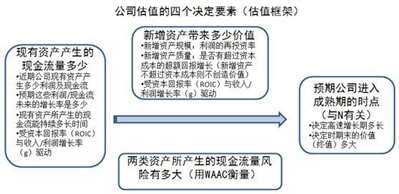

用现金流量折现法、剩余收益估值模型对企业进行估值,企业价值取决于哪些因素

如果进一步剖析各个要素,可以得到如下结论:

公司价值受预期现金流的驱动,而现金流又受预期资本回报(ROIC)和增长(g)驱动,这就是价值评估和公司金融的核心理念。这也解释了为什么高增长、高回报的公司估值也高,而单纯的增长并不一定给公司创造价值。(详细推导过程可参考《价值评估》(第四版)———公司价值的衡量与管理,P51)

公司估值方法主要分两大类:相对估值和绝对估值

相对估值法和绝对估值法为一个硬币的两面,不存在孰优孰劣的问题。实际交易中,因为绝对估值法需要很多假设,非常复杂,风险投资机构通常选择倍数法作高效的沟通。但任何估值模型都是不完美的。为了消除误差,通常会选择多种相对独立但又互补估值方法相互验证。

现实中,风险投资机构给予公司的“估值”则通常是指实际愿意出的“价钱”,并不是理论意义上的模型评估值。

首先,估值模型的应用非常复杂,需要根据被估值公司的行业、类型及发展阶段选择合理的方法,比如对于处于初始阶段和增长期的企业来说,因为他们的现金流远未稳定和确定,甚至为负值;

其次,在模型的变量估值时,需要很多经验判断和对未来预期的演绎;

最后就是谈判,对于机构来说,不管是风险投资还是并购,用模型得出的企业价值只是一个参考值,最后的估值需要投资人和公司之间进行艰难地谈判而得出,因此最后的估值结果也许只是相关利益体的博弈产物,当然这是一个基于数据的博弈产物。

所以,不论是绝对估值法还是相对估值法,都只是最基础的参考,机构给予公司的“估值”还要决定于机构的经验判断和双方的谈判。

早期项目往往基于『人』估值

处于种子轮、天使轮的绝大部分公司通常不一定有成熟的产品,即有团队有想法,但是还没有产品的阶段,更不用谈用户、收入、利润等数据了。所以,天使轮阶段的公司拥有的仅仅就是一支能够把想法变为现实产品或服务的团队,对于它的估值「人」自然也就成为了最重要因素,即公司估值的大小多与创始人的能力和投资人对团队的考量以及创业方向的认可程度相关。

比如有创业经验的创业者、有BAT等大公司工作经验且在职取得过优异成绩的创业者以及某个行业经验丰富且能力互补的创业团队,投资机构给予他们创业项目天使轮阶段的估值必然会比一般项目高。当然,在实际操作中也可能会出现变数,毕竟估值是一种艺术;有时,估值也取决于创始人和投资人是否「来电」,因为估值与投资人对项目的信心通常成正比。

事实上,所有投资机构都是极其看重团队的,越是早期项目越看重团队,只要团队好,模式、市场与利润都是可以创造的。

比如天使投资机构青山资本创始合伙人张野就曾表示,投项目就是投团队,一个优秀的创始人和优势互补的完整团队,是初创公司最终进化为“独角兽”的必要条件。

新经济下,更关注『ARPU』

在传统经济体系下,企业估值是传统的财务报表,特别是损益表。损益表中有两行和估值最为密切,一是损益表的第一行(又称Top Line),是企业总的营收。二是损益表的最后一行(又称Bottom Line),是企业的净利润。因此,传统经济的核心测度,是对企业未来现金流在当前时点进行折现,称为NPV(净现值)。所以传统经济的估值核心要素是现金流。

与之相对应,新经济即精益创业所在的互联网经济下,企业的加工载体不再是有形的资源,而是无形的信息或知识,因此需要新的估值模型来评估企业价值,这也要求企业的盈利模式产生相应的变化。

与之相对应,新经济即精益创业所在的互联网经济下,企业的加工载体不再是有形的资源,而是无形的信息或知识,因此需要新的估值模型来评估企业价值,这也要求企业的盈利模式产生相应的变化。

首先是信息规则不同。新经济加工的是信息和知识,是无形资源。它与有形资源的区别在于:信息的生产成本极高而复制成本基本为零;信息的时效性很强,一秒之差就可能从价值连城变为一文不值。

第二个重要的规则是网络效应。随着网络上新用户的加入,使得原有每一位用户的价值都增加了。一般认为,一个网络的价值和它的节点数的平方成正比。也就是说今天我们在同一个赛道上做两家互联网公司,A公司的用户是100万,B公司的用户是1000万,一般的线性思维会认为B公司的价值是A公司的10倍。但在网络效应下,B公司的价值是A公司的100倍。这就意味着互联网公司只有做到第一、第二才有价值。

因此,新经济的估值不是现金流驱动,而是用户驱动。这套体系是以网络效应和信息规则作为底层基础,其中最重要就是用户数。通过观察新、旧两套估值逻辑,会发现有一个共同的变量把这两套估值体系连接起来,那就是ARPU(平均单用户的收入)。在过去两三年中,很多互联网公司只看用户数,而不去关注ARPU值,最终导致企业遭遇现金流危机。

投资人一般会如何考虑?

其实,很多估值非常高的公司,都是因为投资者对其十分有信心。市场上的好机会很少,当有人认为自己抓住了难能可贵的机会时,其公司估值就能有个大的跳跃。投资人在分析公司价值时,一般从这几个方面会考虑:

1. 投资人是否在关注?

其实,机构之间的竞争也很激烈,当很多投资机构都对一个项目感兴趣时,那个项目的价值也会水涨船高。所以,了解投资人的工作方式,是筹集资金的第一步。也是最重要的一步,这会影响到最后的估值。所以你要尽量吸引更多的投资人,道理也很简单——当产品供不应求时,其价值也会增长。

2. 发展力

发展力是创业公司的决定性因素。在融资阶段,有些公司只会关注发展的潜力,比如有巨大的市场云云。但其他公司都能够拿出真正的数据,来证明自己在增长,比如月活跃用户数或者付费用户数正在快速增长。因为拿出增长指标就可以进行收入预测了。这也将在一定程度上定义一个公司的价值。

3. 时机

当然,这是一个难以量化的因素,也会使最后的估值带有一点点的神秘感。但你会发现有些创业项目并没有竞争对手,因为他们在试图做一些别人认为不可能的事情。这些对投资人来讲都有很大的回报风险,这也是他们试图去寻找的项目,当他们认为时机成熟时,毫无疑问,会抛出一个巨大的估值。

4.营收

公司估值始终都带有些许神秘感,但那些更崇尚数学分析的人们,更愿意将营收也加入到估值方程中去。因为有了营收数据,就可以使用金融工具来计算一些东西的价值。但营收也只是其中一个方面,早期的收入数据很难告诉你关于公司潜力的事情。

5.创始人

一个创业公司能否成功往往取决于其创始人的执行力,而不只是一个非常牛的idea。所以公司创始人的资历,以及TA之前的创业项目,都会影响到最后的估值。

6.其他的投资人

融资并不只是创业公司和一个投资人之间的事情。条款将由各方同意,有时候一些投资机构会一起投资项目。机构的工作并不只是进行投资,还要与相关领域的其他公司建立良好的关系。还有可能进入创业公司的董事会,并向公司提供一些发展方向的建议。所以公司的其他投资人,也是公司价值的一个衡量标准。

7.加速器或孵化器

很多创业公司的孵化器已经很有经验,能增加创业公司的成功率。毫无疑问,在孵化器和加速器中的创业公司能获得更多的资源和指导。而投资机构也可以增加一些成功的几率。这种结实的靠山,也会对公司最后的产生影响。

8.公司背后的故事

未来发展的潜力有些部分是可以量化,而有些则是无形的。团队的化学反应是很难放在纸面上的,但投资人看到团队时就能知道这些事情,有时候他们还会分析创始人在团队中经历的一些事情。

下一篇:最低工资保障制度属于什么政策

上一篇:门店管理系统有未来吗